請教強友~一個有關到底要持有自住房子?還是變現換成能產生現金流的"金融"資產

請教強友~一個有關到底要持有自住房子?還是變現換成能產生現金流的"金融"資產

elviscku

小弟想請教一下一個問題:

簡單說是把現有自住房子賣掉,換現金,來創造每月更多的現金流....

本身已經有"不動產"的現金流收益,"金融動產"的收益相對少很多

對於透過高收債來領配息,相當有興趣(請專人管理,每月等領配息,比包租公還爽,也不用擔心房客問題)

但高配息,卻會配到本金,讓我很猶豫.....文長...

請教一個問題!

A:有一市價3000萬的房子,貸款1350萬,如果要繳房貸20年,每年約繳72萬,(本利還),30年房貸約繳48萬,目前屋齡10年(好賣)

B:如果賣掉選擇租屋,每月承租5萬的房子(1年租金60萬),賣掉得到現金1650萬,配置得宜,

放置在股要(200萬)

基金(300萬)

配息債卷(1000萬)全球投資等級、新興市場高收(高波動的的部位(南非幣)放置約25~30%,中間波動的40~50%,低波動的20~30%)現金(150萬)再作一些期貨、選擇權

全部綜合放置取得年化報酬率8~10%的配息

1.如果租每月4萬的,48萬/年,1650萬只要約2.9%即可達成

如果租每月5萬的,60萬/年,1650萬只要約3.6%即可達成

2.打造8~10%的年化報酬率,並且採每月領息的方式,可以產生每月至少8%(132萬-60萬房租=72萬/年,每月6萬;最多可產生每月10%(165萬-48萬=117萬/年,每月領息9.75萬

以上是概抓數據(因為我主觀認定房價會下跌,供給和需求,人口紅利,房價上漲機率幾乎沒有,只是要花多久跌下來,必且我無法控制,任由市場來決定),金融投資至少還有機會可以轉換,所以想賣掉目前居住房子,傳換成金融資產,打造類似退休的現金流,未來20~30年後,到底是房子的殘值(繳完房貸還有市值3000萬?但還是要變現才能吃飯啊?,還是要賭20~30年後所謂的金融資產,高配息的70~80%會配到本金,到實當初投入的1650萬(1000萬都幾乎放到債卷型基金領配息)還會剩多少呢?

想問問看各位大大,如何看待這兩件事情的分析!

我刻意只抓到8~10%,就是不希望領到高配息,但卻是從本金來,然後淨值一直掉....

Investment success doesn't come from "buying good things",

but rather from "buying things well"

(投資成功不是因為買到好東西,而是因為「買得好」。)

~by Howard Marks, The Most Important Thing: Uncommon Sense for the Thoughtful Investor

強大

Investment success doesn't come from "buying good things",

but rather from "buying things well"

(投資成功不是因為買到好東西,而是因為「買得好」。)

~by Howard Marks, The Most Important Thing: Uncommon Sense for the Thoughtful Investor

強大

至於你認為房價會一直下跌...當然以你的意見為準。但我個人淺見是房價還是關係到地點,3000萬的應該在蛋黃區。

我只買蛋黃區的房子,觀察了十幾年,只有這個地區有力對抗房價利空(少子化、景氣、年輕人買不起等等),精確來說,應該是好的地方跟樓層,有錢也買不到。

既然物稀為貴,為何價格會一直下跌呢?

至於你對於「配息基金配本金」的疑慮,網上討論很多了,請爬文:

https://cse.google.com.tw/cse?cx=partner-pub-9958575248632717:9191593247&ie=UTF-8&q=%E9%85%8D%E6%9C%AC%E9%87%91&ref=

我是布魯斯

"elviscku"拜讀各位強友的文章有一小段時間,緣起是0本金實驗吸引我.....

B:如果賣掉選擇租屋,每月承租5萬的房子(1年租金60萬),賣掉得到現金1650萬,配置得宜, 放置在:

-股票(200萬)

-基金(300萬)

-配息債卷(1000萬)全球投資等級、新興市場高收(高波動的的部位(南非幣)放置約25~30%,中間波動的40~50%,低波動的20~30%)

-現金(150萬)再作一些期貨、選擇權

全部綜合放置取得年化報酬率8~10%的配息

...

我刻意只抓到8~10%,就是不希望領到高配息,但卻是從本金來,然後淨值一直掉....

我個人對房地產也沒那麼樂觀,但連自住房屋都賣掉換金融資產,算是比較積極的操作。

在至少有兩棟自有房屋,先假設大小、地點都適合自住的前提下:

最積極者:全部出售轉金融資產,將居住需求視為一種單純的支出,不考慮老年租屋不易的問題,因有長壽村的選項 (生活須能自理)。

次積極者:出售總價較高的房子轉金融資產,這聽起來有點自虐,但也算是延遲享受。

就像現在政府為解決長壽問題,大推以防養老,但除了這個選項外,也可以賣掉房子換金融資產,或者賣大換小,只將差額拿去買金融資產。

我自己並未賣掉自住房屋,因為進可攻、退可守,至少年紀較大的我不用擔心以後租不到房子,只是賴皮有錢不還房貸,另外再借信貸,拿去買金融資產,除了配息基金比你規畫的多以外,其他的子項目金額差不多。

進場成本很重要,如果是金融海嘯低點買的,怎麼也不會有配到本金的"錯覺"或"誤解",因其淨值極低;若是買在相對高點,又剛好碰上快速大跌期間,怎麼配都趕不上淨值的下跌,其他大部分時候,可以說就是在一個區間震盪罷了。總之就是:成本、成本、成本!

viewtopic.php?t=5419

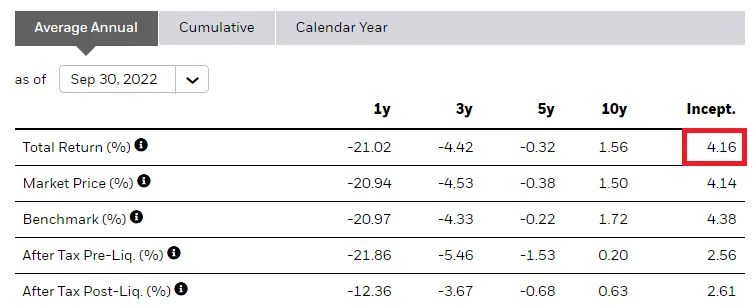

=> 買在紅框跟買在黑框結果差很大。

vqw

teny224

也不打算住在價值3000萬房產的蛋黃區

1650到手,500萬去鄉下住個透天,或是蛋白區買個中古大樓住

剩下1150萬左右做一些資產配置(含配息),也是很好生活的

若是還要工作,居住上有地段的要求

我會覺得房子保留,貸出現金來配置較有彈性

當然這樣子心理上的壓力稍高

但因為也有在工作,加上現在房貸低利

應該還是一個不錯的作法。

我自己也是這麼做,手上的資金足夠還清房貸

但我選擇放放在基金,就當成是我用低利跟銀行借了那些錢一樣

我相信就算我進場的成本偏高了,時間久了總會慢慢配回來的。

genjay

賣掉房子,在買一間3000萬左右的新房,拿600萬當頭款,貸款2400萬,30年月繳 8-9萬

手頭會多出 1千萬現金,拿來佈局配息基金,月配 8-10萬

好處是 一、住新房 二、現金流增加,因為原本貸款也繳 三、手頭多的現金流,可以在拿來運用

小弟就是這樣搞,賣了住了十年的房子,換了二間新房,一間自住,一間待租

手頭又多出現金及現金流,一間用配息養,一間用薪水養

家人住的也開心,現金流壓力也變少,一舉數得

elviscku

"fundhot"「市價3000萬的房子,貸款1350萬...」所以有增貸1500萬的空間?何不增貸操作即可,持有房子也持有配息基金。

沒有增貸的空間啦!了不起在多900萬!但如果這樣操作,就把槓桿玩很大!借錢出來也有壓力!市價3000萬,超過8成是銀行的,我就不認為房子是自己的.....更別說配息基金也有可能崩跌30~50%

至於你認為房價會一直下跌...當然以你的意見為準。但我個人淺見是房價還是關係到地點,3000萬的應該在蛋黃區。

我只買蛋黃區的房子,觀察了十幾年,只有這個地區有力對抗房價利空(少子化、景氣、年輕人買不起等等),精確來說,應該是好的地方跟樓層,有錢也買不到。

既然物稀為貴,為何價格會一直下跌呢?

因為是做房地產的,79~91房地產很慘,大安區公寓700萬內可以買3/2/2,91~103這種公寓飆到2000萬 (大約是300%),一個市場不可能只漲不跌,回跌100%也是合理,所以3000萬的房子,跌回2000萬也不無可能,蛋黃區是抗跌沒錯,但有行無市,變賣也不易....不像金融商品,滑鼠鍵按一下,就算3000萬買,2000萬也是一下就賣掉...房子可不然!大崩盤時,誰買?

至於你對於「配息基金配本金」的疑慮,網上討論很多了,請爬文:

https://cse.google.com.tw/cse?cx=partner-pub-9958575248632717:9191593247&ie=UTF-8&q=%E9%85%8D%E6%9C%AC%E9%87%91&ref=

晴天四月

"我是布魯斯"

我自己並未賣掉自住房屋,因為進可攻、退可守,至少年紀較大的我不用擔心以後租不到房子,只是賴皮有錢不還房貸,另外再借信貸,拿去買金融資產,除了配息基金比你規畫的多以外,其他的子項目金額差不多。

...以下恕刪..

請教布魯斯大大

" 只是賴皮有錢不還房貸" 是指什麼意思. 可否說明一下

以下是我的情況. 故想了解布魯斯大大的做法

PS.我們有一間新成屋, 當初買是希望可自住(後來仍住在原本的自住宅)(新房不考慮出租.閒置中..)

目前使用房貸寬限期2年. 2年即將屆滿.(預計下月去原貸款銀行申請寬限展延 )

若展延不成. 考慮房貸轉移到其他銀行

目的是希望可以不攤本金, 只繳利息...

(其實本息攤還每月可靠月配支付. 但私心就不想還本金...)

我的情況並不是無法支付房貸(每月約10萬).

而是不希望把太多錢都壓在這間住不到的房子..

elviscku

"我是布魯斯""elviscku"拜讀各位強友的文章有一小段時間,緣起是0本金實驗吸引我.....

B:如果賣掉選擇租屋,每月承租5萬的房子(1年租金60萬),賣掉得到現金1650萬,配置得宜, 放置在:

-股票(200萬)

-基金(300萬)

-配息債卷(1000萬)全球投資等級、新興市場高收(高波動的的部位(南非幣)放置約25~30%,中間波動的40~50%,低波動的20~30%)

-現金(150萬)再作一些期貨、選擇權

全部綜合放置取得年化報酬率8~10%的配息

...

我刻意只抓到8~10%,就是不希望領到高配息,但卻是從本金來,然後淨值一直掉....

我個人對房地產也沒那麼樂觀,但連自住房屋都賣掉換金融資產,算是比較積極的操作。

就是怕太積極,所以想請教這邊的強友!哈哈......

在至少有兩棟自有房屋,先假設大小、地點都適合自住的前提下:

最積極者:全部出售轉金融資產,將居住需求視為一種單純的支出,不考慮老年租屋不易的問題,因有長壽村的選項 (生活須能自理)。

其實把房子想成基金,既然預計未來會跌(不看好)那現在高賣,未來再低買回來即可

也不用淪落到老年租屋....3000萬賣,2000萬買...(當然不可能買回同一間,但總是有類似產品吧)尤其這10年,台灣房地產蓋一堆

次積極者:出售總價較高的房子轉金融資產,這聽起來有點自虐,但也算是延遲享受。

就像現在政府為解決長壽問題,大推以防養老,但除了這個選項外,也可以賣掉房子換金融資產,或者賣大換小,只將差額拿去買金融資產。

這也是很好的選項,還有就是賣蛋黃 買蛋白....賣市區 買郊區

我自己並未賣掉自住房屋,因為進可攻、退可守,至少年紀較大的我不用擔心以後租不到房子,只是賴皮有錢不還房貸,另外再借信貸,拿去買金融資產,除了配息基金比你規畫的多以外,其他的子項目金額差不多。

進場成本很重要,如果是金融海嘯低點買的,怎麼也不會有配到本金的"錯覺"或"誤解",因其淨值極低;若是買在相對高點,又剛好碰上快速大跌期間,怎麼配都趕不上淨值的下跌,其他大部分時候,可以說就是在一個區間震盪罷了。總之就是:成本、成本、成本!

這當然是最好的操作!但有時候就是無法天時地利都配合

感謝

viewtopic.php?t=5419

=> 買在紅框跟買在黑框結果差很大。

elviscku

"vqw"有朋友房價6000萬,貸了4000萬,長久只還利息,利息2%多些,用1500萬投資配息商品,月收入有10萬以上,夠生活了。

這就是用2000萬,玩6000萬的槓桿....如果房價腰斬1半,賣掉房子還到欠銀行1000萬 變現也不易 6000萬的房子 銀行或是買主都會很謹慎 要轉手不容易 而且借錢不還 總是感覺欠人家 習慣收租 不習慣繳錢給銀行 這就看每人心態怎樣了

感謝

我是布魯斯

"晴天四月"我指的是手上有錢時,大部分人會急著想把貸款還掉省利息,而自己不但沒提前還房貸,還另外去借信貸。對於不動產,甚至所有的物品,原則上我抱持的觀念是 "物盡其用",所以我應該不會放一間房子既不出租、又不出售。"我是布魯斯"

我自己並未賣掉自住房屋,因為進可攻、退可守,至少年紀較大的我不用擔心以後租不到房子,只是賴皮有錢不還房貸,另外再借信貸,拿去買金融資產,除了配息基金比你規畫的多以外,其他的子項目金額差不多。

...以下恕刪..

請教布魯斯大大

" 只是賴皮有錢不還房貸" 是指什麼意思. 可否說明一下

以下是我的情況. 故想了解布魯斯大大的做法

PS.我們有一間新成屋, 當初買是希望可自住(後來仍住在原本的自住宅)(新房不考慮出租.閒置中..)

目前使用房貸寬限期2年. 2年即將屆滿.(預計下月去原貸款銀行申請寬限展延 )

若展延不成. 考慮房貸轉移到其他銀行

目的是希望可以不攤本金, 只繳利息...

(其實本息攤還每月可靠月配支付. 但私心就不想還本金...)

我的情況並不是無法支付房貸(每月約10萬).

而是不希望把太多錢都壓在這間住不到的房子..

若晴天大想使用只繳息的房貸,就我所知,應該有幾種方式:

- 長期房貸之寬限期:最短1年、長則3年,典型的是2年,也可能有機會延長。

- 1~2年短約:利率比一般型房貸略高,但不知是否近年房價下跌,朋友在續約時被銀行要求多少還一些本金、同事則是跟銀行盧很久才多簽一年不還本金,另外續約可能還是要開辦費。

- 理財(循環)型房貸:跟短約類似也是利率較高,但非短約、不必常常就要續約。我廿年前借過一次,之後就沒再借過了。依版上其他大大的經驗,應該是只要繳息即可。

elviscku

"teny224"我是覺得如果已經確定不工作想退休了

也不打算住在價值3000萬房產的蛋黃區

1650到手,500萬去鄉下住個透天,或是蛋白區買個中古大樓住

剩下1150萬左右做一些資產配置(含配息),也是很好生活的

這當然是我夢想生活,可惜小孩還小,短時間離不開蛋黃區

若是還要工作,居住上有地段的要求

我會覺得房子保留,貸出現金來配置較有彈性

當然這樣子心理上的壓力稍高

但因為也有在工作,加上現在房貸低利

應該還是一個不錯的作法。

我自己也是這麼做,手上的資金足夠還清房貸

但我選擇放放在基金,就當成是我用低利跟銀行借了那些錢一樣

我相信就算我進場的成本偏高了,時間久了總會慢慢配回來的。

基本上我是這樣規劃,貸款的1350萬去買房子收租(房地產我比較專業)

當初也沒有甚麼南非幣15%配息的東西 高收債也不多 這6~7年才有比較多所謂的高配息的基金

基本上房子收租5~6%就算不錯了(10年內買到的)大台北...太偏的地方或是外縣市 桃園 中壢那種有可能還是破10%的租金報酬率

因為房價低

原本是想賣掉當初買的收租產品 但就是碰到不動產不易變現的問題 遲遲無法變現(跟金融商品很大的不同)

所以才想變賣自己的住家 高賣 先去租房子 等到房價再緩跌個幾年 之後再視情況入手

當然搬家或是傳統觀念 比較有衝突

但以再增加每月現金流這條路上

這是我想到的解法

也是我來這邊請教強友的原因

看看是否還有我沒想到的地方

allenlu

"elviscku""teny224"我是覺得如果已經確定不工作想退休了

也不打算住在價值3000萬房產的蛋黃區

1650到手,500萬去鄉下住個透天,或是蛋白區買個中古大樓住

剩下1150萬左右做一些資產配置(含配息),也是很好生活的

這當然是我夢想生活,可惜小孩還小,短時間離不開蛋黃區

若是還要工作,居住上有地段的要求

我會覺得房子保留,貸出現金來配置較有彈性

當然這樣子心理上的壓力稍高

但因為也有在工作,加上現在房貸低利

應該還是一個不錯的作法。

我自己也是這麼做,手上的資金足夠還清房貸

但我選擇放放在基金,就當成是我用低利跟銀行借了那些錢一樣

我相信就算我進場的成本偏高了,時間久了總會慢慢配回來的。

基本上我是這樣規劃,貸款的1350萬去買房子收租(房地產我比較專業)

當初也沒有甚麼南非幣15%配息的東西 高收債也不多 這6~7年才有比較多所謂的高配息的基金

基本上房子收租5~6%就算不錯了(10年內買到的)大台北...太偏的地方或是外縣市 桃園 中壢那種有可能還是破10%的租金報酬率

因為房價低

原本是想賣掉當初買的收租產品 但就是碰到不動產不易變現的問題 遲遲無法變現(跟金融商品很大的不同)

所以才想變賣自己的住家 高賣 先去租房子 等到房價再緩跌個幾年 之後再視情況入手

當然搬家或是傳統觀念 比較有衝突

但以再增加每月現金流這條路上

這是我想到的解法

也是我來這邊請教強友的原因

看看是否還有我沒想到的地方

我的作法是,將收租物件和自住房子都增貸,但是不賣房子,也不貸到滿,現金額度一部分放在理財型房貸,如果真的將來付房貸有問題,到時再賣房子就好了,但若現金有一千多萬以上,以配息基金支付房貸不是太大問題。但原則上,我也不會過度貸款,貸款的金額會在我理智可以承受的範圍,有時候其實習慣就好了,雖然有房貸,只要有房客和基金幫你付,是雙重效益,因為配息基金有時候也有可能大跌,收租和基金兩者並存的好處是彼此不相關,風險分散。若遇到股災時,會慶幸還有收租,心理上比較撐得過。做生意的人很少不貸款,運用貸款是邁向成功的好工具。

收租物件是否要賣掉,要看物件本身條件,如果收租情況良好,租金可以COVER房貸,就可以不賣,等於一直累積資產,去辦理財型房貸就可以變現,記得善用VIP條件,可以貸更多。或是房子一邊收租一邊賣,若沒賣掉也不急,收租還是持續進行,資產持續累積。如果收租物件本身條件差又無法改善,或貸款過多,賣掉一些房子也是可以。

其實老年以後會更需要醫療資源,台北市醫院多,公車捷運交通方便,雖然搬到鄉下固然便宜,看病的頻率或等級到一定等級以上,醫療的便利性就會差很多。這也是我希望台北市(或雙北)至少要留一間房子的原因,若是賣掉,幾年後反而更貴,可能買不回來。所以將房子增貸出來,同時擁有房子和現金,比較方便。

Investment success doesn't come from "buying good things",

but rather from "buying things well"

(投資成功不是因為買到好東西,而是因為「買得好」。)

~by Howard Marks, The Most Important Thing: Uncommon Sense for the Thoughtful Investor

強大

Investment success doesn't come from "buying good things",

but rather from "buying things well"

(投資成功不是因為買到好東西,而是因為「買得好」。)

~by Howard Marks, The Most Important Thing: Uncommon Sense for the Thoughtful Investor

強大

"elviscku"因為是做房地產的,79~91房地產很慘,大安區公寓700萬內可以買3/2/2,91~103這種公寓飆到2000萬 (大約是300%),一個市場不可能只漲不跌,回跌100%也是合理,所以3000萬的房子,跌回2000萬也不無可能,蛋黃區是抗跌沒錯,但有行無市,變賣也不易....不像金融商品,滑鼠鍵按一下,就算3000萬買,2000萬也是一下就賣掉...房子可不然!大崩盤時,誰買?

我只買大安區跟信義區,對於大大說到「蛋黃區變賣不易」、「有行無市」,實在跟我的買房經驗相差太遠。不過既然大大是做房地產的專家,還是應以大大的觀點為準,謝謝大大的分享。

jsfun

"allenlu"其實老年以後會更需要醫療資源,台北市醫院多,公車捷運交通方便,雖然搬到鄉下固然便宜,看病的頻率或等級到一定等級以上,醫療的便利性就會差很多

真的是這樣,老了反而應該住在市區

elviscku

"allenlu""elviscku""teny224"我是覺得如果已經確定不工作想退休了

也不打算住在價值3000萬房產的蛋黃區

1650到手,500萬去鄉下住個透天,或是蛋白區買個中古大樓住

剩下1150萬左右做一些資產配置(含配息),也是很好生活的

這當然是我夢想生活,可惜小孩還小,短時間離不開蛋黃區

若是還要工作,居住上有地段的要求

我會覺得房子保留,貸出現金來配置較有彈性

當然這樣子心理上的壓力稍高

但因為也有在工作,加上現在房貸低利

應該還是一個不錯的作法。

我自己也是這麼做,手上的資金足夠還清房貸

但我選擇放放在基金,就當成是我用低利跟銀行借了那些錢一樣

我相信就算我進場的成本偏高了,時間久了總會慢慢配回來的。

基本上我是這樣規劃,貸款的1350萬去買房子收租(房地產我比較專業)

當初也沒有甚麼南非幣15%配息的東西 高收債也不多 這6~7年才有比較多所謂的高配息的基金

基本上房子收租5~6%就算不錯了(10年內買到的)大台北...太偏的地方或是外縣市 桃園 中壢那種有可能還是破10%的租金報酬率

因為房價低

原本是想賣掉當初買的收租產品 但就是碰到不動產不易變現的問題 遲遲無法變現(跟金融商品很大的不同)

所以才想變賣自己的住家 高賣 先去租房子 等到房價再緩跌個幾年 之後再視情況入手

當然搬家或是傳統觀念 比較有衝突

但以再增加每月現金流這條路上

這是我想到的解法

也是我來這邊請教強友的原因

看看是否還有我沒想到的地方

我的作法是,將收租物件和自住房子都增貸,但是不賣房子,也不貸到滿,現金額度一部分放在理財型房貸,如果真的將來付房貸有問題,到時再賣房子就好了,但若現金有一千多萬以上,以配息基金支付房貸不是太大問題。但原則上,我也不會過度貸款,貸款的金額會在我理智可以承受的範圍,有時候其實習慣就好了,雖然有房貸,只要有房客和基金幫你付,是雙重效益,因為配息基金有時候也有可能大跌,收租和基金兩者並存的好處是彼此不相關,風險分散。若遇到股災時,會慶幸還有收租,心理上比較撐得過。做生意的人很少不貸款,運用貸款是邁向成功的好工具。

收租物件是否要賣掉,要看物件本身條件,如果收租情況良好,租金可以COVER房貸,就可以不賣,等於一直累積資產,去辦理財型房貸就可以變現,記得善用VIP條件,可以貸更多。或是房子一邊收租一邊賣,若沒賣掉也不急,收租還是持續進行,資產持續累積。如果收租物件本身條件差又無法改善,或貸款過多,賣掉一些房子也是可以。

其實老年以後會更需要醫療資源,台北市醫院多,公車捷運交通方便,雖然搬到鄉下固然便宜,看病的頻率或等級到一定等級以上,醫療的便利性就會差很多。這也是我希望台北市(或雙北)至少要留一間房子的原因,若是賣掉,幾年後反而更貴,可能買不回來。所以將房子增貸出來,同時擁有房子和現金,比較方便。

感謝大大分析:

但這邊的各位,感覺大部分還是認同房架不跌的情況下持有 增貸 未來買不到 越來越貴等

但我想講的是 如果未來房價是跌呢?

那為何不再房價高點出脫 股價 基金如果來到高檔 不是都匯減少部位 停利嗎?

我是想用金融的角度來切不動產 觀念應該是一樣的 只是房產看的是10年線吧(應該現在是台股15000點的位置XD)

增貸 每月還得錢也是變多 如果資產增值 當然不怕 但如果是貶值呢?

再來就是回到配息率降低 有資金缺口 不是只有房貸的資金缺口

更會壓縮到平日的開銷

因為牽涉金額是上千萬

所以差個1~2%就會差很多

russell

既然樓主認為房價會跌,當然就該賣房,之後再接回,但在投資上,沒有人可以預測未來,不管什麼線都只是輔助工具,這裡才有一堆強者在強調資產配置的重要性

樓主堅信房價會跌,就賣吧,問再多也沒用,徒增困擾,但是若覺得房價未來漲跌不確定,就學大部分強者分散持有資產,有房也有基,兩邊都保持獲利機會

個人意見

我是布魯斯

"russell"看完樓主發文,感覺樓主心中已有答案,就是認為房價會跌,甚至連"蛋黃區回跌100%"這種極端論點都出現了(其實這個我看不太懂,意思是房價變成0???)

既然樓主認為房價會跌,當然就該賣房,之後再接回,但在投資上,沒有人可以預測未來,不管什麼線都只是輔助工具,這裡才有一堆強者在強調資產配置的重要性

樓主堅信房價會跌,就賣吧,問再多也沒用,徒增困擾,但是若覺得房價未來漲跌不確定,就學大部分強者分散持有資產,有房也有基,兩邊都保持獲利機會

個人意見

不是跌到零啦!以版主的意思是原本大安區的房子750萬(版主原本的數字是700萬)可以漲300%到3,000萬,也能跌掉一半剩1,500萬。

我跟版主一樣是對未來房地產比較不看好,但我沒選擇先賣高再買低的原因,除了自己年紀較大之外,最重要的是:老人家那種"有土斯有財"的觀念太強大,我不想被長輩唸到臭頭,另外,我目前自住房屋土地持份大、且周邊工作機會多,相對抗跌性高。

所謂蛋黃區的房子相對抗跌沒錯,但是抗跌也不過是比起其他區域跌得少而已、而不是完全不跌。至於蛋黃區房價會不會跌掉一半 ... 我猜近三五年看不到,但50年後不知道,看看目前日本有一堆房子 (雖然在郊區) 要送人的狀況就能略知一二,但50年後我早已百年了,屆時已不關我的事。另外我很能接受入住養生村的想法,所以長期持有房屋非必要,就算傳承給小孩,就善用每年220萬的免稅額給現金,因為也搞不清楚孩子以後的工作會在哪裡、會不會常常更換、需不需要飛來飛去?

不過,我覺得版主可能已經錯過最好的時間點,因為房價相對高點在2013~2015年間。分別有一個同事跟朋友就是高點入手,慘遭套牢,現在都很痛苦:一個賺不到價差先出租,賺取頂多抵掉銀行利息的租金;另一個更慘,因為又剛好碰到公司裁員,繳不起貸款,不得不認賠殺出,自備款幾乎都賠掉了。

現在雖然還有價差,只是相對少了。版主的確已經有預設立場,不過,我算跟版主是站在同一邊的。

紀律實踐全手動單筆📐

iabuw

應該想到房價也有下跌風險,所以其實是一樣的意思

個人認為光是不用擔心房客素質,和房屋折舊,火災地震等風險

配息基金就已經完勝

熱門主題

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

經典話題

高股息etf適合用來打造現金流嗎?股價是會變動的

子女教育基金資產配置請教

用錢滾錢存出子女教育金,Faith大的ETF私房實戰經驗分享

子女教育金來自「美國標普500成長ETF」,正是長線進場時機

「穩配息每月現金流」的懶人投資法,用鉅亨自由Pay實踐

房貸買投資型保單做700萬壽險,投入債券基金領現金流

請教穩定月配息基金搭配,規劃穩定現金流建議~